1999 ..................................... 2024

Digital агентство полного цикла

Проектируем и воплощаем эффективные цифровые стратегии.

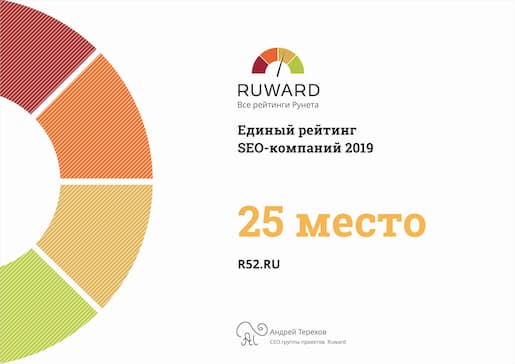

R52.RU является одной из крупнейших интернет-компаний России и входит в Золотую Сотню российского Digital 2017. Наше агентство является членом Торгово-промышленной палаты. Высокое качество системы менеджмента R52.RU подтверждено Сертификатом ISO 9001:2015. Ежегодно R52.RU занимает лидирующие позиции в профессиональных рейтингах. В компании работает более 60 специалистов в различных сферах digital-разработки и интернет-маркетинга.

-

01.Госкорпорации и крупный бизнес

-

02.Банки и финансовые операторы

-

03.Интернет-магазины

-

04.Строители и девелоперы

-

05.Предприятия среднего бизнеса

-

06.Органы государственной власти

-

07.Предприятия культуры, образования и здравоохранения

-

08.Транспортные и логистические компании

-

09.Гостиницы, кафе и рестораны

-

10.Предприятия малого бизнеса

Расскажите о проекте за 60 секунд!

Расскажите о проекте!

член ТПП РФ

член ТПП РФ